Материалы по тегу: анализ рынка

|

07.08.2025 [10:16], Сергей Карасёв

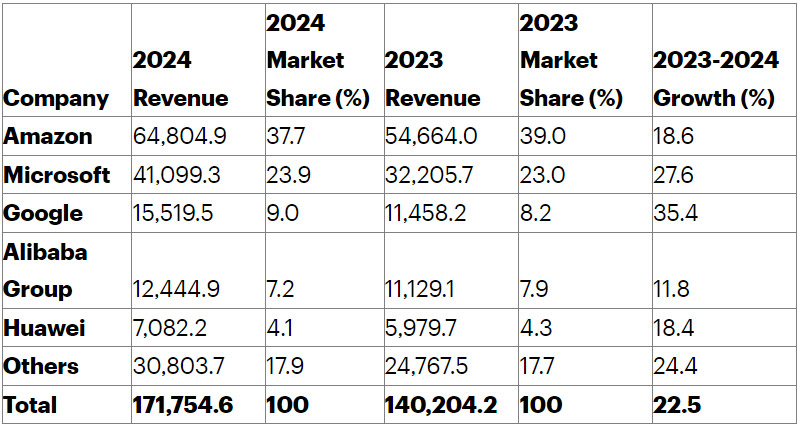

Объём мирового рынка IaaS в 2024 году превысил $170 млрдКомпания Gartner обнародовала результаты исследования мирового рынка IaaS в 2024 году. Расходы достигли $171,8 млрд, что на 22,5 % больше по сравнению с предыдущим годом, когда объём отрасли оценивался в $140,2 млрд. Самые высокие темпы роста демонстрирует Google. Аналитики отмечают, что предприятия по всему миру стремятся оптимизировать свои операции, повысить гибкость и производительность. На этом фоне продолжается активное перемещение рабочих нагрузок в облако. Дополнительным стимулирующим фактором является ИИ: многие компании трансформируют ИТ-инфраструктуру, внедряя облачные ИИ-сервисы.

Источник изображения: Gartner В 2024-м лидером глобального рынка IaaS осталась Amazon с $64,8 млрд выручки и ростом на 18,6 % по сравнению с 2023 годом. При этом доля компании сократилась с 39 % до 37,7 %. На втором месте располагается Microsoft, у которой поступления поднялись на 27,6 %, достигнув $41,1 млрд. Позиции редмондской корпорации укрепились с 23 % до 23,9 %. Замыкает тройку Google, показавшая рост на 35,4 % — до $15,5 млрд: доля компании поднялась с 8,2 % до 9 %. Alibaba Group находится на четвёртой строке с $12,4 млрд и ростом на 11,8 % по сравнению с 2023 годом: позиции компании ослабли с 7,9 % до 7,2 %. Пятое место досталось Huawei, у которой выручка в годовом исчислении поднялась на 18,4 %, составив примерно $7,1 млрд. Однако доля снизилась с 4,3 % до 4,1 %. В исследовании Gartner говорится, что в 2024 году пять ведущих поставщиков IaaS-услуг контролировали 82,1 % глобального рынка. Суммарная доля всех прочих игроков составила 17,9 %, а их общая выручка — $30,8 млрд. Для сравнения, годом ранее эти показатели равнялись 17,7 % и $24,8 млрд.

28.07.2025 [15:04], Руслан Авдеев

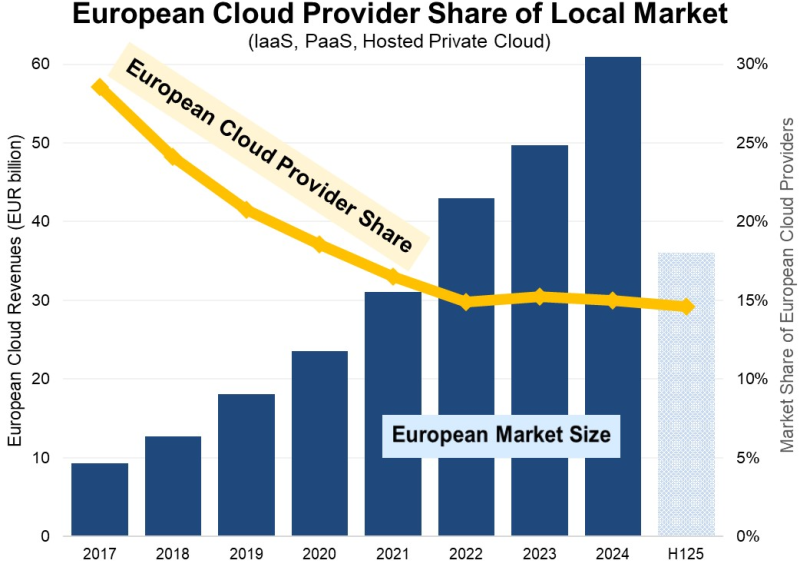

Доля европейских облачных провайдеров на местном рынке снизилась до 15 % и остаётся на этом уровне годамиКак свидетельствуют новые данные Synergy Research Group, европейские операторы облачных сервисов с 2017 по 2024 годы увеличили свои местные доходы более чем втрое. Правда, за тот же период облачный рынок вырос более чем в шесть раз, составив в 2024 году €61 млрд ($70 млрд), сообщает пресс-служба компании. При этом доля европейских облачных провайдеров на местном рынке снизилась с 29 % в 2017 году до 15 % в 2022 году, и с тех пор сохраняется на одном уровне. Основными бенефициарами стали Amazon (AWS), Microsoft и Google — на эту тройку приходится 70 % рынка региона. Среди европейских провайдеров лидируют SAP и Deutsche Telekom, но на каждого из них приходится лишь по 2 % европейского рынка. Определённую роль играют и OVHCloud, Telecom Italia, Orange, а также многочисленные игроки национального и регионального масштабов. Оставшаяся часть европейского рынка приходится на мелких облачных провайдеров из США и Азии. Как утверждают в Synergy, выручка от облачной инфраструктуры (включая IaaS, PaaS и хостинг частных облаков) в I полугодии текущего года составила €36 млрд, а за весь год она вырастет год к году на 24 %. Большая часть рынка приходится на IaaS- и PaaS-сервисы, и они растут быстрее, чем сегмент частных облаков. Драйвером рынка становится искусственный интеллект (ИИ) — рост генеративных сервисов на основе ИИ, вроде GPUaaS и GenAI PaaS, составляет 140–160 %.

Источник изображения: Synergy Research Group По статистике Synergy, крупнейшими облачными рынками в регионе являются Великобритания и Германия, но только сейчас крупнейшими рынками с самыми высокими темпами роста названы Ирландия, Испания и Италия. По словам представителя Synergy Research, на рынке облачных услуг начинающим игрокам приходится делать огромные финансовые ставки, иметь долгосрочное видение инвестиционной политики и грядущих прибылей, а также всё время совершенствовать бизнес. При этом ни одна европейская компания не соответствует этим критериям, и на рынке предсказуемо доминируют американские компании. Они ежеквартально вкладывают в европейские программы капиталовложения порядка €10 млрд — конкурировать с ними местному бизнесу буквально невозможно. В результате европейские облачные поставщики в основном обслуживают локальные группы клиентов с специфическими для региона потребностями, иногда взаимодействуя с крупными американскими провайдерами. Хотя многие европейские поставщики облачных услуг, вероятно, продолжат расти, вряд ли они смогут существенно изменить положение дел на облачном рынке. В конце мая эксперты заявили, что европейским пользователям отказаться от американских облаков сегодня уже практически невозможно. Более того, в июне SAP заявила, что не видит смысла в строительстве Европой собственной облачной инфраструктуры. Между тем, тотальное доминирование американского бизнеса в Европе грозит местным облачным провайдерам серьёзными проблемами. Так, в мае 2025 года сообщалось, что Microsoft всё ещё не создала продукта, удовлетворяющего требованиям соглашения с ассоциацией европейских облачных провайдеров CISPE. В рамках действующей под эгидой CISPE инициативы было решено, что относительно действий компании всё ещё «существуют опасения, хотя предложены меры для исправления». Кроме того, в июле Microsoft признала, что не может гарантировать суверенитет данных в Европе. Наконец, CISPE подала иск в Европейский суд общей юрисдикции, утверждая, что Еврокомиссия не выдвинула никаких условий, мешающих Broadcom злоупотреблять доминирующим положением на рынке. CISPE заявляет, что доминирование ПО VMware на рынке виртуализации означает, что обновление условий лицензирования затронут практически всех европейских облачных операторов и их пользователей. Год назад CISPE прямо заявила, что новая лицензионная политика Broadcom грозит банкротством небольшим облачным провайдерам.

24.07.2025 [18:22], Сергей Карасёв

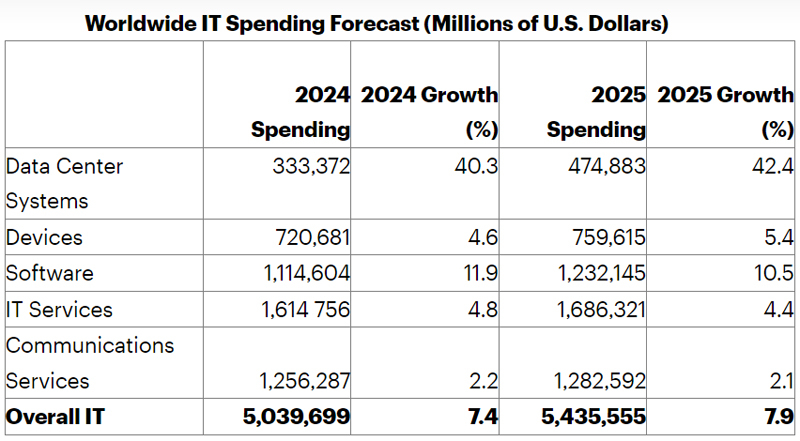

Gartner: объём мирового IT-рынка в 2025 году превысит $5,4 трлн, а его основным драйвером станут ИИ ЦОДКомпания Gartner обнародовала свежий прогноз по глобальному IT-рынку на 2025 год. Аналитики полагают, что отрасль сохранит положительную динамику, а самые высокие темпы роста покажет сегмент дата-центров благодаря активным закупкам оборудования для решения ресурсоёмких задач ИИ. В исследовании рассматриваются такие сегменты, как ЦОД, электронные устройства, ПО корпоративного класса, IT-сервисы и телекоммуникационные сервисы. По оценкам, в 2024 году суммарные расходы на мировом IT-рынке составили $5,04 трлн, что на 7,4 % больше по отношению к предыдущему году. В 2025-м, как ожидается, темпы роста увеличатся до 7,9 %, а итоговый результат составит $5,44 трлн. Самым крупным сектором отрасли остаются IT-сервисы с выручкой на уровне $1,61 трлн в 2024 году. Далее идут телекоммуникационные сервисы, которые принесли $1,26 трлн. Приблизительно $1,11 трлн обеспечил софт корпоративного класса, $720,68 млрд — электронные устройства. Расходы в области ЦОД зафиксированы в размере $333,37 млрд.

Источник изображения: Gartner Gartner полагает, что в 2025 году все рыночные сегменты продемонстрируют прибавку. В частности, в области IT-сервисов ожидается увеличение выручки на 4,4 % — до $1,69 трлн. Телекоммуникационные сервисы принесут $1,28 трлн с ростом на 2,1 % по отношению к 2024 году. В области корпоративного ПО ожидается увеличение продаж на 10,5 % — до $1,23 трлн. Электронные устройства обеспечат вклад в $759,62 млрд — плюс 5,4 % год к году. В области дата-центров прогнозируется рост на уровне 42,4 %, а итоговая сумма составит около $474,88 млрд. Аналитики отмечают, что в 2025 году темпы роста расходов на ПО и сервисы замедлятся в связи с экономическими неопределённостями. Вместе с тем продажи серверов для ИИ-задач, которые в 2021 году находились практически на нулевой отметке, к 2027 году в денежном выражении в три раза превзойдут продажи традиционных систем.

23.07.2025 [18:29], Сергей Карасёв

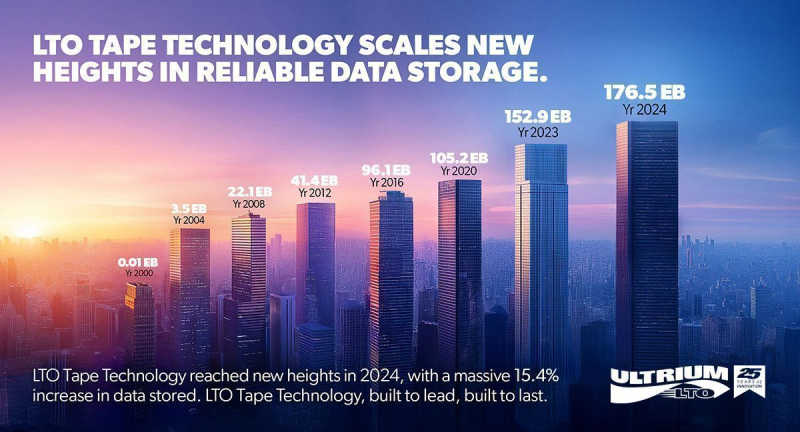

Спрос на ленточные накопители продолжает расти: поставки LTO в 2024 году приблизились к 180 ЭбайтКомпании HPE, IBM и Quantum (являются участниками консорциума LTO), по сообщению The Register, обнародовали данные по поставкам ленточных картриджей LTO в 2024 году. Суммарная вместимость отгруженных изделий достигла рекордных 176,5 Эбайт с учётом компрессии 2,5:1. Спрос на LTO продолжает расти, несмотря на появление HDD и SSD высокой ёмкости. В 2019-м, по оценкам, общая вместимость реализованных LTO-картриджей составляла 114 Эбайт. В 2020 году продажи снизились до 105 Эбайт, что связано с пандемией COVID-19, которая нарушила работу цепочек поставок и привела к приостановке деятельности многих предприятий по всему миру. Положительная динамика восстановилась в 2021 году, когда был зафиксирован скачок на 41 % — до 148 Эбайт. В 2022-м отмечено резкое замедление темпов роста: прибавка составила лишь 0,5 % с итоговым результатом 148,3 Эбайт. В 2023 году рынок вырос ещё на 3,14 % — до 152,9 Эбайт. А в 2024 году зафиксировано увеличение отгрузок в ёмкостном выражении на 15,4 %. Таким образом, рынок демонстрирует рост в течение четырёх лет подряд, пусть и не очень стабильный Преимуществами ленточных накопителей перед HDD и SSD корпоративного класса участники консорциума LTO называют низкую стоимость в расчёте на 1 Тбайт, а также способность хранить данные в автономном режиме и при отсутствии питания. Quantum отмечает, что эти качества особенно актуальны в свете стремительно увеличивающихся объёмов информации, необходимой для работы приложений ИИ. Картриджи LTO дополняют SSD и HDD в качестве архивных носителей, «обеспечивая недорогую последнюю линию защиты от программ-вымогателей и других угроз безопасности». Консорциум LTO каждые несколько лет анонсирует спецификации следующего поколения, которые обычно предполагают удвоение ёмкости картриджей. При этом приводы LTO могут читать носители двух предыдущих поколений и записывать данные на картриджи одного предыдущего поколения. В прошлом месяце IBM представила картриджи LTO Ultrium 10 и приводы для них. Картриджи имеют «сырую» ёмкость 30 Тбайт, а эффективную — 75 Тбайт. Изделия LTO Ultrium 9 способны хранить 18 Тбайт данных, а со сжатием — 45 Тбайт. Таким образом, при переходе к десятому поколению выдержать двукратное увеличение вместимости не удалось.

21.07.2025 [20:10], Руслан Авдеев

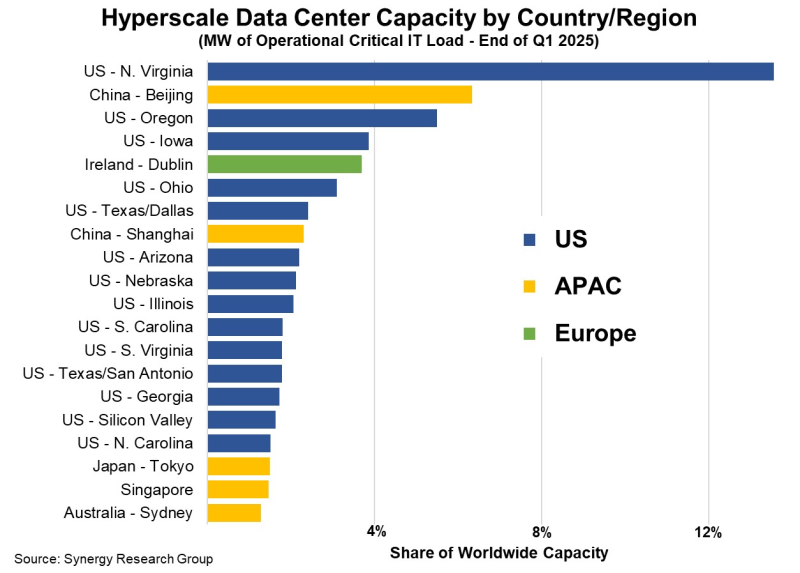

Амстердам и Франкфурт выбыли из первой двадцатки локаций гиперскейлеровНовые данные экспертов Synergy Research Group показывают, что 62 % текущей IT-мощности ЦОД гиперскейлеров приходится всего на 20 регионов, это ряд штатов США и крупных городских агломераций. Так, только на Северную Вирджинию и «Большой Пекин» приходится 20 % от общемирового объёма. За ними следуют штаты Орегон и Айова, Дублин (Ирландия), штат Огайо, Даллас (Техас) и Шанхай (КНР). Из 20 крупнейших рынков ЦОД гиперскейлеров 14 находятся в США, 5 — в Азиатско-Тихоокеанском регионе (Китае (Пекин и Шанхай), Австралии, Японии, Сингапуре) и лишь 1 — в Европе. На вторую двадцатку рейтинга приходится ещё 17 % рынка, причём в этом случае более заметную роль играют площадки за пределами США. Так, Амстердам и Франкфурт ранее входили в первую двадцатку рынка, но недавно ослабили позиции. Лидерство США на первых 20 позициях рейтинга обусловлено тем, что 60 % мировых гиперскейлеров, включая четыре крупнейших, находятся в Штатах. Кроме того, на страну приходится почти половина всех доходов рынка облачных вычислений в нескольких ключевых сегментах. Доминировать по ключевым показателям, вероятно, продолжат США и Китай, хотя более заметную роль начинают играть и некоторые перспективные рынки «второго эшелона». Исследование основано на анализе парка дата-центров 20 крупнейших мировых компаний, стоящих за облачными и интернет-сервисами, включая крупнейших операторов SaaS/IaaS/PaaS, поиска, социальных сетей, электронной коммерции и игровой индустрии. Наиболее крупные ЦОД у Amazon, Microsoft и Google. Помимо значительного присутствия в США, каждая из компаний имеет несколько ЦОД во многих других странах мира. В целом на тройку лидеров приходится 58 % мощностей гиперскейлеров. За лидерами следуют Meta/Facebook, Alibaba, Tencent, Apple, ByteDance и иные «малые гиперскейлеры».

Источник изображения: Synergy Research Group Прогнозы Synergy основаны на отслеживании проектов гиперскейлеров по созданию дата-центров. Всего известно о 535 объектах, которые находятся на разных стадиях планирования, строительства или оснащения. По данным Synergy, на выбор локации для ЦОД влияет близость к клиентам, доступность и стоимость недвижимости и электроэнергии, наличие сетевой инфраструктуры, простота ведения бизнеса, местные финансовые стимулы, политическая стабильность и минимум последствий стихийных действий. По данным Synergy, в условиях стремительного роста спроса на ИИ-технологии и инфраструктуру, всё более важным критерием становится доступность электроэнергии. Это часто снижают конкурентоспособность крупных экономических мировых хабов вроде Лондона, Нью-Йорка и Франкфурта, в то время как относительно малонаселённые штаты США вроде Орегона, Айовы и Небраски выигрывают в силу местной специфики и позиции властей, желающих привлечь больше инвестиций. Хотя прогнозы компании показывают, что Северная Вирджиния останется крупнейшим рынком гиперскейлеров в США, интерес будет всё больше смещаться в сторону Юга и Среднего Запада США. За пределами США рост рынков ЦОД ожидается в Индии, Австралии, Малайзии, Испании и Саудовской Аравии. Год назад Synergy сообщала, что ключевыми рынками ЦОД гиперскейлеров остаются Северная Вирджиния, Пекин и Дублин. В конце июня 2025 года она же опубликовала исследование, согласно которому у гиперскейлеров есть уже 1,2 тыс. дата-центров, а через пять лет они будут доминировать на рынке ЦОД.

10.07.2025 [13:27], Руслан Авдеев

Количество заказчиков Arm из сферы ЦОД выросло в 14 раз с 2021 годаПо словам Arm, с 2021 года количество заказчиков, использующих в дата-центрах Arm-чипы, выросло в 14 раз до 70 тыс. Под руководством генерального директора компании Рене Хааса (Rene Haas) разработчик полупроводниковых технологий расширяет бизнес работал над продвижением своих решений на рынке ПК и существенно нарастив продажи на рынке чипов для ЦОД, сообщает Reuters. По словам IDC, Arm-чипы постепенно захватывают рынок, но до доминирования на рынке ЦОД им ещё далеко. Как и другие полупроводниковые компании, Arm немало выиграла от ИИ-бума — значительная доля роста в сегменте решений для ЦОД связана именно с ИИ. Компания заявила, что число стартапов, использующих Arm-архитектуру для чипов с 2021 года выросло в 12 раз. Это помогает компании, поскольку сегменты ПК и мобильных решений развиваются весьма медленно. Компания отказалась предоставить годовой финансовый прогноз при публикации последнего отчёта, сославшись на неопределенность на рынках.

Источник изображения: Arm Ранее рынок ЦОД считался довольно сложным для проникновения на него Arm-технологий, но не так давно AWS, Google и Microsoft занялись разработкой собственных чипов для дата-центров на Arm-архитектуре. Amazon уже представила несколько поколений классических серверных CPU для дата-центров с 2018 года, а также варианты для ИИ-задач — с тех пор она добавила миллионы чипов на базе Arm для обслуживания своей облачной платформы. Пользователи некоторых сервисов могут даже не знать, что их задачи обрабатываются Arm-процессорами Amazon. Для успеха компании, создающей полупроводниковые технологии, необходимо, чтоб их поддерживали разработчики приложений по всему миру. По данным Arm, компания с 2021 года добилась приблизительного удвоения числа приложений, работающих на Arm-процессорах — приблизительно до 9 млн. Количество разработчиков, работающих с вычислительной архитектурой Arm, увеличилось с 2021 года в 1,5 раза до 22 млн человек.

07.07.2025 [15:11], Руслан Авдеев

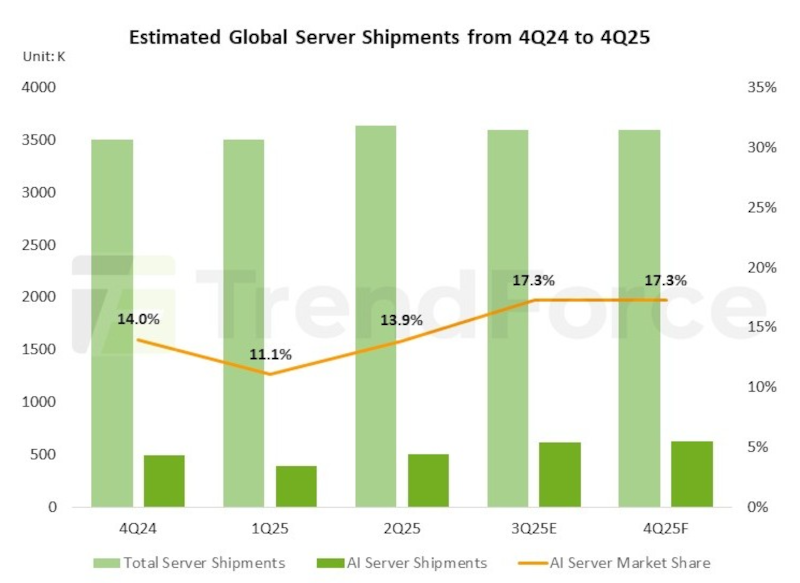

Пошлины США и геополитическая напряжённость притормозили рост поставок ИИ-серверов в 2025 годуКлючевые облачные провайдеры из США продолжают оставаться главными драйверами роста рынка ИИ-серверов. Устойчивый спрос поддерживают и операторы ЦОД «второго уровня», а также суверенные облачные проекты в Европе и на Ближнем Востоке — но в расчёт приходится принимать и негативные факторы, сообщает TrendForce. Впрочем, если спрос со стороны американских облачных гигантов и OEM-клиентов сохранится, поставки в процентном отношении в 2025 году сохранят двузначный рост. Тем не менее, как сообщает агентство, геополитическая напряжённость и экспортные ограничения со стороны США, негативно влияющие на китайский рынок, уже заставили TrendForce частично пересмотреть прогноз. Сейчас рост мировых поставок ИИ-серверов в годовом исчислении ожидается на уровне 24,3 %. В 2025 году Microsoft сохраняет фокус на закупках ИИ-серверов в ущерб системам общего назначения. В первую очередь используются ИИ-ускорители NVIDIA. Прогресс в разработке собственных ASIC идёт довольно медленно. Прогнозируется, что чипы Maia нового поколения начнут выпускать в 2026 году. Meta✴, тем временем, нарастила спрос на серверы общего назначения, в основном на базе платформ AMD, после завершения строительства новых дата-центров. Впрочем, компания работает и над собственными решениями, включая ASIC. Ожидается, что поставки чипов MTIA вырастут вдвое к 2026 году. Google отметила рост спроса на серверы, вызванный потребностями клиентов в создании суверенных облаков и завершением строительства новых ЦОД в Юго-Восточной Азии. Компания уже начала массовое внедрение ускорителей TPU v6e, ставших мейнстримом в I половине 2025 года. AWS также уделяет немало внимания собственному ускорителю Tranium 2. Компания уже начала разработку чипов Trainium 3, но их массовое производство начнётся, вероятно, только в 2026 году. Благодаря расширению платформы Tranium и активной внутренней ИИ-стратегии, AWS, вероятно, вдвое увеличит поставки собственных ASIC в 2025 году, став по этому показателю лидером среди американских облачных провайдеров.

Источник изображения: TrendForce Среди облачных гигантов Oracle выделяется покупкой готовых ИИ-серверов, а также серверов для работы с in-memory базами данных. В текущем году компания намерена более активно развёртывать инфраструктуру ИИ-серверов и интегрировать собственные облачные базы данных с ИИ-приложениями. Увидев запрос на суверенные облака в США, компания также увеличила спрос на решения NVIDIA GB NVL72. На II половину года многие OEM-производители пересматривают рыночные стратегии из-за изменений международной тарифной политики, инициированной США. Сегодня TrendForce считает, что суммарные поставки серверов (как для ИИ, так и общего назначения), вырастут год к году на 5 %, что в целом соответствует предыдущим прогнозам. В феврале уже сообщалось, что эксперты прогнозируют охлаждение рынка ИИ-серверов в 2025 году. Впрочем, как утверждалось, даже в таких условиях он может превысить 30 % — Microsoft, Meta✴, Amazon и Google готовы увеличить капитальные затраты на ИИ-инфраструктуру. Уже тогда ожидалось, что это будет способствовать поддержке спроса на ИИ-серверы.

02.07.2025 [08:35], Руслан Авдеев

Arm-чипы захватывают рынок, но до доминирования в ЦОД им пока далекоСерверы на базе Arm-чипов стремительно набирают популярность — в 2025 году их поставки должны вырасти на 70 %. Тем не менее, этого не хвататит, чтобы к концу года добиться планируемого Arm Holdings охвата рынка в 50 %, сообщает The Register. Аналитики IDC утверждают, что Arm-серверы пользуются массовым спросом в основном благодаря стоечным системам вроде NVIDIA GB200 NVL72. В новейшем отчёте Worldwide Quarterly Server Tracker эксперты IDC подсчитали, что в текущем году на Arm-серверы придётся 21,1 % от общего объёма мировых поставок. Ожидается, что поставки серверов с хотя бы одним ИИ-ускорителем вырастут на 46,7 %, на них придётся в текущем году около половины рыночной стоимости. Всего за три года, по оценкам IDC, рынок серверов должен вырасти втрое благодаря гиперскейлерам и облачным провайдерам. В целом рынок серверов достиг в I квартале 2025 года $95,2 млрд, увеличившись год к году на 134,1 %. В результате IDC повысила прогноз на год до $366 млрд, на 44,6 % выше год к году — исторический максимум для данного сегмента. При этом поставки «стандартных» x86-серверов должны вырасти в 2025 году на 39,9 % до $283,9 млрд. При этом доля AMD непрерывно растёт. Сегмент альтернативных систем вырастет на 63,7 % год к году, а их общий прогнозируемый объём составит $82 млрд. По прогнозам IDC, наибольший рост, на 59,7 % год к году ожидается в США. К концу 2025 года на данный рынок будет приходиться почти 62 % общей выручки от продаж серверов. Ещё одной точкой роста является Китай. IDC прогнозирует рост на 39,5 % — более 21 % квартального дохода во всём мире. Регионы EMEA и Латинская Америка могут рассчитывать на 7 % и 0,7 % соответственно, а Канаду, вероятно, ожидает спад на 9,6 % из-за некой «очень крупной сделки» 2024 года. В IDC подчёркивают, что спрос на большие вычислительные мощности для ИИ, вероятно, сохранится — эволюция от старых чат-ботов к рассуждающим моделям и агентному ИИ потребует роста производительности на несколько порядков, особенно для инференса.

27.06.2025 [23:45], Владимир Мироненко

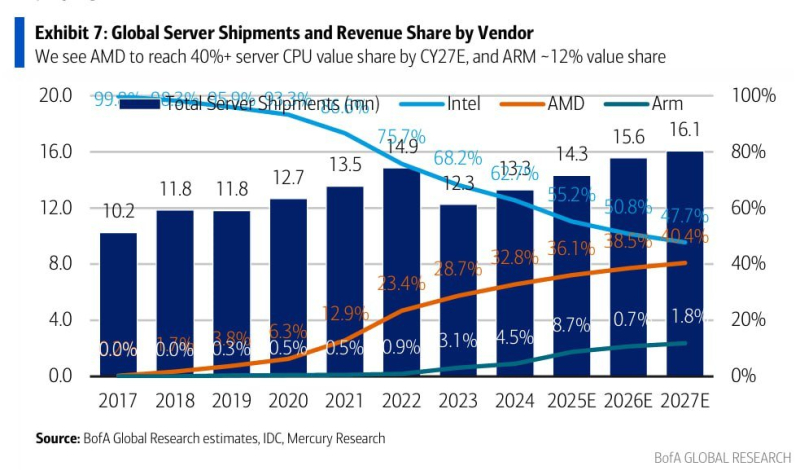

Intel скоро «догонит» AMD по доле рынка серверных процессоровУспехи AMD в разработке серверных процессоров EPYC на фоне проблем Intel с запуском некоторых поколений Xeon привели к постоянному росту в последние годы доли рынка серверных процессоров AMD, причём как по количеству единиц, так и по выручке, пишет ресурс HardwareLuxx. Впрочем, и AMD, и Intel уже угрожает Arm. В последнем отчёте Bank of America отмечается, что если в 2017 году доля рынка Intel составляла почти 100 %, в то время как процессоры AMD и Arm на нём практически, то в 2024 году доля AMD на рынке серверных процессоров составила около 33 % (и продолжает расти), а доля рынка Intel сократилась почти до 63 %. Переломный момент наступил после появления архитектуры AMD Zen и проблем Intel с переводом Xeon на более тонкие техпроцессы. К концу 2022 года доля рынка AMD превысила отметку в 20 %, в то время как доля Intel впервые упала ниже 75 %. Согласно оценкам Bank of America, основанным на данных IDC и Mercury Research, доля AMD на рынке серверных процессоров вырастет в 2025 году примерно до 36 %, в то время как доля Intel снизится примерно до 55 %. Также растёт конкуренция со стороны серверных процессоров с архитектурой Arm, поскольку поставщики облачных услуг ищут более энергоэффективные и экономичные варианты, а совокупная стоимость владения (TCO) в ЦОД становится все более важным фактором. Прогнозируется, что в следующем году на них будет приходиться примерно 9 % рынка серверных процессоров. В 2027 году, как ожидается доля рынка AMD может достичь 40 %, а доля Intel упадет ниже 50 %. Доля процессоров с Arm-архитектурой может составить от 10 до 12 %. Сама Arm Holdings намерена уже до конца этого занять половину рынка чипов для ЦОД, куда, впрочем, входят не только CPU. SoftBank, владеющая крупнейшей долей в Arm Holdings, решила приобрести разработчики серверных Arm-процессоров Ampere Computing. С 2028 года ожидается, что AMD и Intel будут в равных условиях. Следует отметить, что речь идёт о доле рынка исходя из выручки, то есть о продажах в денежном выражении, а не в количественном. Доход AMD в основном приносят высокопроизводительные многоядерные процессоры, в то время как Intel по-прежнему выпускает различные недорогие чипы. Как полагают аналитики, эта тенденция вряд ли изменится. AMD демонстрирует устойчивое развитие в серверном сегменте и готовит процессоры Venice, в то время как Intel пытается переломить ситуацию с помощью серии Xeon 6.

27.06.2025 [09:35], Руслан Авдеев

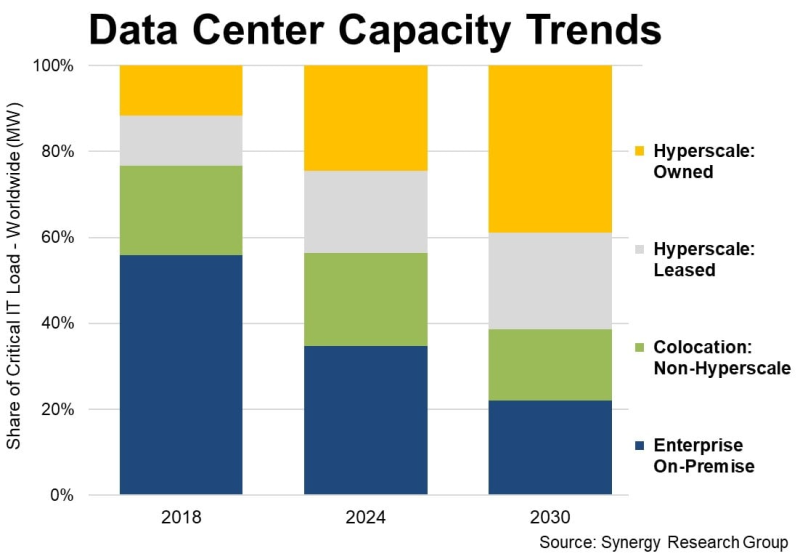

У гиперскейлеров есть уже 1,2 тыс. дата-центров, а через пять лет они будут доминировать на рынке ЦОДУже к 2030 году на гиперскейлеров будет приходиться 61 % всех мощностей ЦОД в мире, что обусловлено ростом облачных сервисов и увеличением спроса на ИИ-вычисления, Synergy Research Group. Доклад Synergy Research показал, что рост доли мощностей AWS, Microsoft и Google не связан со снижением доли корпоративных ЦОД. Напротив, on-premise и колокейшн-площадки тоже развиваются, но рост гиперскейлеров значительно опережает остальных игроков. В распоряжении гиперскейлеров на конец I квартала уже имелось 1189 ЦОД. Вместе на долю IT-гигантов приходится 44 % мировой мощности ЦОД. Из них более половины приходится на кампусы собственной постройки, остальное — на арендованные объекты. С учётом того, что на колокейшн-ЦОД, не связанных с гиперскейлерами, приходится ещё 22 % от общей мощности, на долю корпоративных ЦОД остаётся всего 34 %, хотя всего шесть лет назад на них приходилось 56 % ёмкости. В будущем же, вероятно, на объекты гиперскейлеров будет приходиться 61 %, а инфраструктуре on-premise останется всего 22 %. За указанный период будет расти мощность дата-центров всех типов, но основным драйвером станет трёхкратный рост мощности ЦОД гиперскейлеров в следующие шесть лет.

Источник изображения: Synergy Research Важно, что прирост ёмкости колокейшн-объектов тоже будет исчисляться двузначными значениям в процентах, но их доля всё равно будет сокращаться. Почти то же касается и корпоративных дата-центров. После долгой стагнации благодаря внедрению ИИ их масштаб вновь начнёт расти, но доля будет снижаться приблизительно на 2 п.п./год в течение всего прогнозируемого периода. По словам аналитиков, облачные и другие ключевые сервисы стали основными драйверами расширения мощностей дата-центров, а стремительное развитие технологий и ИИ-приложений даёт дополнительный импульс. Впрочем, в компании подчёркивают, что рыночные показатели мощностей значительно отличаются от региона к региону. Так, доля мощностей ЦОД в США значительно больше, чем в регионах EMEA (Европа, Ближний Восток и Африка) и странах Азиатско-Тихоокеанского региона, хотя в целом наблюдается общий вектор. Во всех регионах ожидаются двузначные годовые темпы роста общей мощности дата-центров в прогнозируемом периоде. Кроме того, во всех регионах доля мощностей ЦОД, принадлежащих гиперскейлерам, будет расти не менее чем на 20 % ежегодно. Немалую роль в прогнозах играет предположение о дальнейшем развитии ИИ-проектов. Впрочем, некоторые эксперты говорят, что существует риск перегрева рынка и появления «пузыря» подобного тому, что сопровождал бум и крах доткомов в конце 1990-х годах. |

|